La question des rendements à long terme a été soulevée lors d’un récent repas. Un associé qui investit avec nous depuis nos débuts m’a posé une excellente question :

« Vous approchez de votre 15ᵉ anniversaire. Sur une telle période, 95 % des gestionnaires ont obtenu des rendements inférieurs au marché – qu’avez-vous fait de différent? »

J’ai alors expliqué notre méthode d’investissement et l’idée de compter sur des points de vue exclusifs et d’acheter de la croissance sans la payer. Cette réponse était très insatisfaisante pour nous deux puisqu’elle n’expliquait pas les raisons pour lesquelles nous pouvions générer ces points de vue exclusifs au départ et elle ne donnait pas l’assurance que nous continuerions à en trouver à l’avenir.

Nos investisseurs méritent une réponse appropriée à cette question. Comme nous n’avons pas toujours de seconde chance, je profite de l’occasion pour partager la réponse que j’aurais dû donner à l’associé qui m’a posé la question.

On a souvent tendance à parler sans être tout à fait précis. Dans le cas présent, je fais référence à notre structure, soit la fondation même de notre organisation. Bien que nous discutions souvent d’éléments de notre structure, nous parlons rarement de son importance pour notre succès à long terme.

Après ce souper, j'ai dressé une liste d'éléments structurels essentiels à notre succès. Bien qu’il y en ait eu plusieurs, trois aspects ont été particulièrement importants : la structure de rémunération, le processus décisionnel et la propriété de l’entreprise.

Structure de rémunération

Charlie Munger a déjà affirmé : « Montrez-moi l’incitatif et je vous montrerai le résultat. » Cette citation est aussi profonde que simple. Des millions de dollars sont dépensés chaque année en consultants en rémunération, et il existe toujours autant d’incitatifs mal structurés.

En économie, il existe un concept intrigant qui s’appelle « l’effet Cobra ». Ce terme particulier tire son origine d’un incident survenu pendant la colonisation britannique de l’Inde. L’administration britannique de l’époque s’est trouvée confrontée à une population croissante de cobras venimeux à Delhi. Pour lutter contre ce problème, les membres de l’administration ont instauré une prime pour chaque peau de cobra livrée. Les premiers résultats de cette stratégie étaient prometteurs, car le taux de mortalité des cobras a grimpé en flèche.

Toutefois, ce plan a pris une tournure inattendue lorsque des gens éclairés ont compris qu'ils pouvaient simplement élever des cobras uniquement pour réclamer la prime. Après avoir découvert cette pratique d'exploitation, le gouvernement a rapidement aboli le programme de récompenses. Les éleveurs de cobras ont à leur tour relâché dans la nature leurs serpents devenus inutiles, augmentant par inadvertance la population de cobras au-delà de son nombre initial et exacerbant le problème. C’est ainsi que le terme « effet Cobra » a été inventé.

L'effet Cobra constitue une démonstration frappante de ce que les économistes appellent des « incitatifs pervers », c'est-à-dire des incitatifs qui mènent à des résultats contraires aux intentions initiales du système. Ces incitatifs pervers sont intégrés à notre société, même dans le domaine apparemment banal de la rémunération en gestion d’actifs! Tous les gestionnaires de fonds sont rémunérés en fonction des « rendements ». Mais voici le hic : même si la rémunération fondée sur les rendements peut sembler intuitive, la vraie question est de savoir à quoi ces rendements devraient être mesurés!

De nombreux gestionnaires de fonds sont payés pour surclasser le marché et, par conséquent, leur succès est mesuré par rapport à un indice de référence désigné qui sert d’indicateur du marché. Une partie importante de leur rémunération provient souvent de l’évaluation du rendement par rapport à cet indice de référence. Cependant, cette approche « logique » peut engendrer son propre effet Cobra.

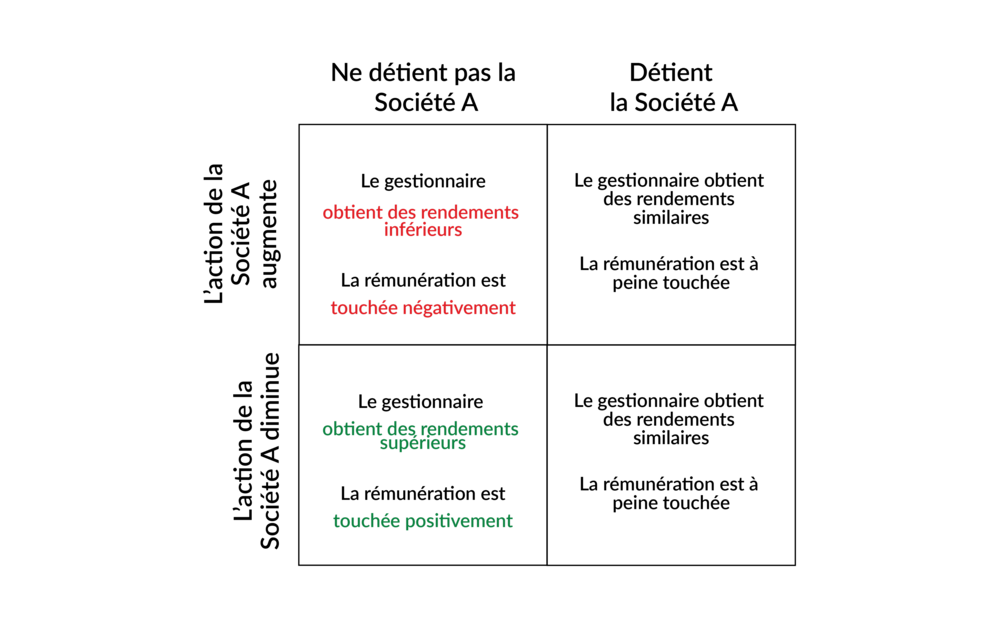

Pour illustrer ce propos, imaginons un scénario. La Société A est l’une des 1 500 composantes de l’indice MSCI Mondei. Un gestionnaire d’investissement, qui compare son rendement à celui de l’indice MSCI Monde, est ambivalent à l’égard de la Société A. Le gestionnaire fait face à deux choix et il existe quatre scénarios fondés sur le rendement des actions de la société :

Étant donné le manque de conviction du gestionnaire à l’égard de la Société A, le pari le plus sûr est de détenir la société et d’accepter les rendements du marché, qu’ils soient bons ou mauvais.

La rémunération des gestionnaires en fonction de leurs rendements par rapport à un indice de référence redéfinit le risque par inadvertance. À Cymbria, nous considérons le risque comme la possibilité d’une perte permanente de capital. Au lieu de parler de pertes financières potentielles, les gestionnaires qui sont jugés en fonction d’un indice de référence considèrent que le risque s’écarte de cet indice. Il est courant d’entendre les gestionnaires discuter du « risque » de ne pas détenir de titres d’une société ou d’un secteur en particulier. Cette notion semble perverse, n'est-ce pas? Comment l'absence de quelque chose peut-elle constituer un risque? À moins que les dirigeants ne songent à une perte permanente de leur capital (c.-à-d. leur prime).

C’est l’effet Cobra qui se manifeste dans la gestion d’actifs. Une structure de rémunération fondée sur les indices de références donne lieu à des gestionnaires qui copient souvent l’indice de référence. Il s'agit d'une conséquence imprévue qui s'éloigne de l'intention initiale du régime d'incitatif, qui est de générer les meilleurs rendements possibles pour les clients.

À Cymbria, nous sommes fermement convaincus que pour surclasser un indice de référence, il faut oser se distinguer. Notre part active actuelle de 98 % dans Cymbria témoigne de cette convictionii. Comme d’autres sociétés, nous estimons que les rendements devraient constituer une part importante de la rémunération. En fait, c’est le facteur qui contribue le plus à la rémunération de notre équipe d’investissement. Nos mesures de rendement sont fièrement différentes de celles de nos pairs du secteur.

La structure en place est simple. Pour obtenir une prime intégrale, notre équipe doit offrir un rendement qui se situe dans le quartile supérieur sur une période continue de cinq ans par rapport à notre groupe de référence. Si nous nous retrouvons dans le deuxième quartile, notre rémunération en souffrira beaucoup. Si notre rendement se situe dans le quatrième quartile, notre prime tombe à zéro. Étant donné que des centaines de fonds composent nos groupes de référence et que les renseignements sur leurs actifs sont limités et retardés, nous ne nous soucions pas des pondérations des indices ou les actifs des pairs. Nous nous concentrons uniquement sur l’obtention de rendements absolus, et non sur la façon dont nos titres se comparent à d’autres.

Notre système de rémunération nous décourage d'investir dans des actions que nous ne comprenons pas. Nous consacrons plutôt nos énergies à bâtir un portefeuille composé d’entreprises que nous comprenons très bien. Nous sommes encouragés à rechercher des sociétés qui sont négligées par nos pairs, qui sont souvent de plus petite taille ou qui ne sont pas représentées dans les principaux indices.

Toutefois, il est essentiel de comprendre que la rémunération ne constitue pas le seul facteur qui nous lie à nos partenaires de placement, et qu’elle n’est pas limitée à l’équipe de placement. À l’exception de nos associés institutionnels, les employés d’EdgePoint forment le plus grand groupe d’investisseurs dans nos fonds, avec plus de 363 millions $ investisiii. Pour la plupart de nos partenaires, cet investissement représente une part considérable de leur patrimoine personnel, et il s'ajoute aux investissements de nos partenaires externes dans les mêmes produits.

En plus d’investir aux côtés de nos clients, chaque employé d’EdgePoint a la possibilité d’acquérir des parts de l’entreprise. Il ne s’agit pas d’une option gratuite, mais d’un investissement que le membres d’EdgePoint effectuent avec leurs propres fonds. En achetant des parts de l’entreprise, le succès de nos partenaires internes devient tributaire du succès de nos partenaires externes, comme il se doit.

Processus de décision

Voici un exercice mental à envisager :

Supposons que vous vous trouvez dans une situation précaire où vous devez surclasser le marché au cours des trois prochaines années. Vous devez absolument réussir, car votre vie est littéralement en jeu. Vous avez deux stratégies à votre disposition, et vous devez décider dès le départ celle que vous utiliserez pour tenter de battre le marché :

Option 1 : Vous devez prendre deux à trois décisions d’investissement par an

Option 2 : Vous devez prendre de 200 à 300 décisions d’investissement chaque année

Une décision d’investissement consiste simplement à acheter ou à vendre, et vous pouvez prendre ces décisions à tout moment au cours de l’année. Vous pourriez choisir de les faire tous le premier jour ou de les distribuer uniformément tout au long de la période. Le choix vous appartient, mais vous devez utiliser toutes vos décisions annuellement. Prenez un moment pour décider de la stratégie à adopter.

D’après mon expérience, plus de 90 % des gens choisissent la première option. Je ferais sans doute le même choix, et la justification est simple : les occasions d'investissement attrayantes sont rares. Plus vous devez prendre de décisions, moins vous pouvez consacrer de temps à chacune d’entre elles pour déterminer si c’est vraiment un bon choix.

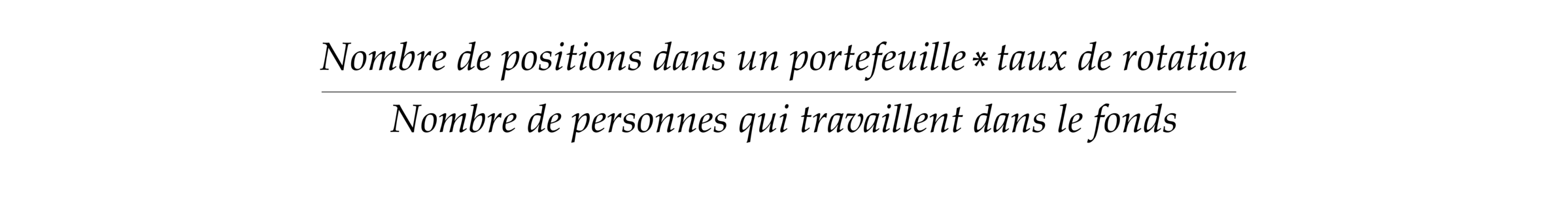

Bien que cette idée trouve écho chez beaucoup de gens, elle est moins répandue dans le secteur de l’investissement. Il existe une façon simple de mesurer l'intensité de la prise de décisions entre différents fonds :

Par exemple, si un fonds détient 100 positions et que le taux de rotation est de 50 %, cela implique 50 décisions par année. Si deux personnes gèrent le fonds, cela représente environ 25 décisions par personne. Cependant, dans bien des cas, les gestionnaires supervisent plusieurs fonds, ce qui devrait également être pris en compte.

En appliquant la même équation aux portefeuilles EdgePoint, nous constatons que chaque membre de l’équipe est responsable de trouver deux ou trois idées par année. Beaucoup de gens comprennent intuitivement cette stratégie et la préfèrent. En prenons le moins de décisions possible, nous éliminons les distractions et effectuons des choix éclairés. Cela peut augmenter nos chances de trouver des investissements attrayants et d’éviter les pertes potentielles.

Warren Buffett résume cette stratégie comme étant l’approche de la « carte à poinçonner ». Imaginez que vous disposez d’une carte à poinçonner de 20 places, chacune représentant une occasion de placement. Chaque fois que vous effectuez un placement, vous vous donnez une marge de manœuvre, ce qui vous laisse un choix de placement de moins à faire à l’avenir.

Bien que nous n'imposions pas de limite stricte au nombre d'investissements que nous pouvons faire, notre modèle d'affaires repose sur le principe de limiter le nombre de décisions que nous devons prendre. Cette philosophie se manifeste de plusieurs manières :

Offre d’un nombre limité de fonds

Accent placé sur des placements concentrés dans des fonds

Longue période de détention moyenne des placements

Rémunération des membres de l’équipe de placement indépendante de tout indice de référence et placer l’accent sur les rendements sur cinq ans

Propriété de l’entreprise

Dans le livre La psychologie de l’argent de Morgan Housel, il fait une observation intéressante au sujet de M. Buffett. Au moment de la rédaction du livre, la valeur nette de Buffett s’élevait à environ 84,5 milliards $US. De ce montant, 84,2 milliards $US se sont accumulés après son 50ᵉ anniversaire. Autrement dit, 99 % de sa richesse a été créée après l'âge de 50 ansiv.

Bien que M. Buffett soit l’un des plus grands investisseurs à avoir jamais vécu, se pencher uniquement sur ses rendements annuels ne brosserait pas un portrait complet. Le nombre de ses rendements annuels est plus révélateur : sa richesse découle du fait qu’il a été un investisseur exceptionnel pendant une période exceptionnellement longue.

Il n’est pas toujours facile de penser et d’agir à long terme, surtout pour les sociétés de fonds cotées en Bourse. Les investisseurs s’attendent à des mises à jour tous les 90 jours qui témoignent d’une amélioration continue. Cela tend à créer une culture axée sur le court terme. Pour les gestionnaires d’actifs, la solution consiste souvent à lancer plus de fonds pour réunir plus d’actifs (et non pas, comme par hasard, à augmenter le total des frais exigés pour les gérer). Ces fonds seront habituellement fondés sur la tendance qui est la plus favorable à l’heure actuelle et non sur ce qui offre la meilleure possibilité à long terme de capital composé. Cela oblige leurs gestionnaires de placement à couvrir plus de placements et à prendre plus de décisions. Avec plus de choix à faire, les gestionnaires sont de plus en plus enclins à ressembler à l’indice. Il s’agit essentiellement des 30 dernières années d’histoire des fonds communs de placement.

EdgePoint est une entreprise privée détenue par ses employés, ce qui constitue un avantage considérable. Nous ne rendons des comptes officiellement qu’à nous-mêmes et à notre conseil d’administration, mais de façon non officielle, nous sommes responsables envers nos investisseurs. Comme dans l’exemple de Buffett, nous comprenons que, pour maximiser les actifs de nos partenaires (tant externes qu’internes), nous devons mettre l’accent sur les occasions qui nous permettent de générer des rendements rajustés en fonction du risque les plus élevés pendant la plus longue période possible. Ces possibilités seront différentes selon la catégorie d’actifs, mais, au bout du compte, nous n’offririons jamais un produit dans lequel nous ne serions pas disposés à investir notre propre argent.

Conclusion

Nous avons déjà dit que l'investissement est une opération trompeusement simple, et je crois que cette description s'applique à la façon de créer une société de fonds communs de placement pour le bénéfice mutuel de ses employés et de ses clients. Le fait de rémunérer les membres de notre équipe d’investissement sur la base des rendements par rapport à nos pairs nous permet de mettre l’accent sur la recherche des meilleures occasions pour nos investisseurs, et ne nous oblige pas à suivre le rythme d’un ensemble presque arbitraire d’entreprises qui composent la plupart des indices.

Nous tentons ensuite de limiter les erreurs de deux façons distinctes. Premièrement, nous limitons le nombre de décisions que les membres de l'équipe doivent prendre. Pour ce faire, nous n’offrons qu’un petit nombre de fonds concentrés qui sont prêts à s’engager dans des placements pour de plus longues périodes, ce qui permet au marché de reconnaître ce que nous observons dans ces placements et au cours de l’action de le refléter en conséquence. La deuxième façon consiste à limiter les personnes qui peuvent influencer les décisions de l’équipe de placement, et nous y parvenons en demeurant une société fermée. Notre structure évite de devoir répondre à des actionnaires qui voudraient que nous prenions des décisions qui leur sont profitables, comme augmenter les honoraires et offrir plus de fonds, au détriment de nos clients finaux.

Comme je l’ai mentionné dans l’introduction, je suis heureux que l’associé m’ait posé cette excellente question, car elle m’a obligé à réfléchir sérieusement à notre méthode d’investissement et à ce qui nous distingue. Tout ce qui est construit pour durer doit reposer sur des fondations solides, et c'est pourquoi nous estimons que notre méthode fonctionne depuis plus de 50 ans. Depuis près d’une décennie et demie, nous l’appliquons à Cymbria et nous l’avons structuré d’une façon qui, selon nous, nous permettra de continuer à aider nos clients à atteindre leurs objectifs futurs.