Le tir à la cuillère (ou pourquoi vous ne devriez pas toujours suivre le troupeau) – 4e trimestre 2020

Le plus grand match de basketball jamais disputé a eu lieu le 2 mars 1962. Wilt Chamberlain des Warriors de Philadelphie a marqué 100 points en un seul match. Toute sa saison 1961-1962 a été remarquable puisqu'il a marqué en moyenne plus de 50 points par match. Ces deux records restent intacts cinq décennies plus tard et ne seront peut-être jamais battus.

Que s'est-il donc passé cette année-là? Chamberlain a fait quelque chose d'inhabituel : il a décidé d’effectuer ses lancers francs par en dessous, ce qu’on appelle le « tir à la cuillère » puisqu’il imite le mouvement de cet ustensile.

Si vous interrogez les experts, ils vous diront que cette technique constitue une meilleure façon de tirer des lancers francs. Vos bras sont tendus vers le bas, ce qui est plus naturel, et vos muscles ne sont pas tendus vers le haut. Le tir à la cuillère a une plus grande marge de sécurité, car le ballon atterrit plus doucement lorsqu'il touche le rebord du panier, ce qui lui donne plus de chances de rebondir et de faire mouche.

Les 76ers de Philadelphie contre les Celtics de Boston. Wilt Chamberlain, n°13 des 76ers de Philadelphie, effectue un lancer franc en utilisant la technique du tir à la cuillère.

Au cours de ses deux premières saisons dans la ligue, Chamberlain a éprouvé le même problème que beaucoup de joueurs de basketball de sept pieds – il était pitoyable sur la ligne des lancers francs. Au cours de la meilleure année de sa carrière, il a tenté quelque chose de peu conventionnel et cela a fonctionné de façon spectaculaire.

Le soir où Chamberlain a marqué 100 points, il a réussi 28 des 32 lancers francs (un autre record). Sans les lancers francs, il n'aurait jamais passé la barre des 100 points.

L'histoire ne s'arrête pas là. Selon vous, que s'est-il passé la saison suivante? Chamberlain a cessé d’utiliser la technique par en dessous et est redevenu un terrible tireur de lancers francs.

Si Chamberlain avait tiré le même pourcentage de lancers francs chaque année de sa carrière, il aurait marqué 1 346 points supplémentaires.i Au lieu d'être le septième meilleur marqueur de tous les temps, il aurait terminé devant Michael Jordan.

Voilà le problème. Chamberlain avait toutes les raisons du monde de s'en tenir à son approche non conventionnelle. Il a pulvérisé les records de points en utilisant le tir à la cuillère. Cependant, la pression sociale pour se démarquer des autres était trop lourde à gérer. Dans son autobiographie, Chamberlain a écrit :

« Je me sentais comme une poule mouillée de lancer de cette façon. Je sais que j'avais tort.

Je sais que certains des meilleurs tireurs de l'histoire ont tiré de cette façon...

je n'ai tout simplement pas pu le faire. »Source : Gladwell, Malcolm. « The Big Man Can’t Shoot ». Revisionist History. Transcription du balado (traduction libre), 6 juillet 2017. https://blog.simonsays.ai/the-big-man-cant-shoot-with-malcolm-gladwell-e3-s1-revisionist-history-podcast-transcript-1b87d82c2546.

Au cas où vous vous poseriez la question, parmi les centaines de joueurs de la NBA aujourd'hui, personne n'utilise le tir à la cuillère. Il existe donc une véritable pression pour se conformer.

Dans ce commentaire, nous allons explorer une autre idée faussement simple (mais efficace) et difficile à mettre en pratique : investir différemment des autres.

Les règles du jeu

En Bourse, l'opinion collective du public investisseur se reflète déjà dans le cours actuel. À court terme, vous pouvez peut-être gagner de l'argent en investissant sans discernement, mais avec le temps, la Bourse tient compte de l'opinion commune. Investir dans la société X parce qu'elle fabrique un excellent produit ou parce qu'elle se négocie à un faible ratio des bénéfices n'est pas une bonne idée si tous les autres investisseurs connaissent les mêmes informations que vous.

Par exemple, supposons que vous alliez faire l’épicerie et que vous remarquiez une grande file d'attente à l'extérieur. Tout le monde dans votre quartier stocke des produits d'hygiène et du papier de toilette. Investir dans l'épicerie doit être une bonne idée d'investissement, non? Le problème avec cette idée, c'est que tout le monde peut voir les mêmes files d'attente à l'extérieur de son épicerie. Par conséquent, bien que cela puisse sembler convaincant en apparence, cette situation se refléterait déjà dans le cours des actions.

Nous estimons que les investissements sont plus fructueux lorsqu'ils sont effectués à la manière d’une entreprise. En d'autres termes, nous cherchons à investir dans des entreprises qui tirent profit d'un avantage concurrentiel, qui affichent de longues perspectives de croissance et qui sont dirigées par des gestionnaires compétents. Malheureusement, il ne suffit pas de repérer une entreprise supérieure pour générer des rendements supérieurs à long terme. Si vous voulez tirer un avantage, vous ne devez investir que lorsque vous avez une idée sur une entreprise qui n'est pas largement partagée par les autres. C'est ce que nous appelons des « points de vue exclusifs ».

Pour en revenir à l'exemple de l'épicerie, vous pourriez penser que la pandémie de COVID-19 entraînera un changement permanent dans les préférences des gens (par exemple, même après la mise en place du vaccin, les gens choisiront de manger plus souvent à la maison). Ce point de vue différencié pourrait être considéré comme une occasion d'investissement intéressante. Mais si vous ne pouvez pas expliquer ce que vous savez sur une entreprise que les autres investisseurs ne connaissent pas, vous ne devriez probablement pas effectuer cet investissement.

Donc, si tout ce qu'il faut pour réussir à investir, c'est de compter sur un point de vue exclusif, pourquoi tout le monde ne le fait pas?

Respecter le plan de match

Investir dans une entreprise lorsque vous avez une idée différente des autres est d'une simplicité trompeuse. Facile à comprendre, mais difficile à mettre en œuvre en pratique.

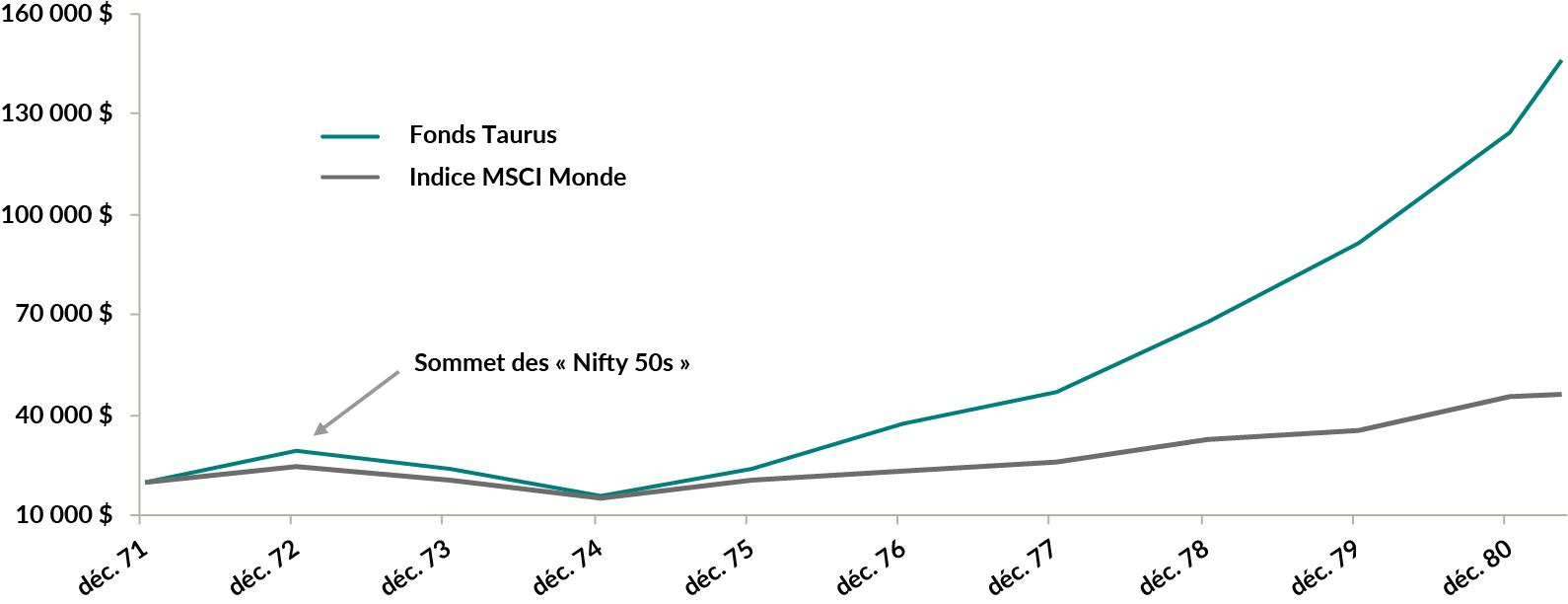

La méthode d'investissement que nous avons décrite remonte à Bob Krembil, l'un des fondateurs d'EdgePoint. Elle a été utilisée avec succès au cours des cinq dernières décennies dans de nombreuses organisations et au cours de différents cycles de marché. Le Fonds Taurus et le Fonds Trimark (aujourd'hui connu sous le nom de Fonds de sociétés mondiales Invesco) ont été gérés selon la même méthode d'investissement entre 1972 et 2007. Le Fonds Taurus a réussi à presque tripler les rendements de l'indice MSCI Monde entre fin 1971 et avril 1981. De son côté, le Fonds Trimark a doublé les rendements de l'indice MSCI Monde entre septembre 1981 et fin 2007.ii Je crois que nous sommes tous d'accord pour dire que cette méthode a permis d'obtenir des rendements à long terme attrayants pour les investisseurs.

Mais voici le piège. La méthode ne fonctionne pas tous les jours, tous les mois ou même tous les ans. C'est la partie difficile. Il faut être prêt à sembler se tromper à court terme pour avoir raison à long terme.

Cela peut sembler contre-intuitif, mais le fait que notre méthode ne fonctionne pas toujours est une bonne chose pour les investisseurs. Si ce que nous faisions fonctionnait tout le temps, tous les autres le feraient et nos rendements seraient concurrencés. L'inévitable sous-performance à court terme fait qu'il est difficile pour les autres de s'en tenir à la méthode, d'où la pérennité de cette dernière.

Si l'on examine l'historique de l'approche d'investissement, on constate qu'elle est généralement moins performante au cours des marchés où les investisseurs investissent dans un petit groupe d'entreprises (c'est ce que nous appelons la pensée consensuelle). Cela se produit souvent lors de périodes d'euphorie ou de peur extrêmes sur le marché. En ne possédant pas les mêmes entreprises que tout le monde, la méthode peut paraître insensée à court terme. Vous trouverez ci-dessous quelques exemples de la méthode d'investissement adoptée au cours des trois premières décennies.

Fonds Taurus, série FE vs indice MSCI Monde

Du 31 déc. 1971 au 30 avr. 1981

Source, Taurus : Bolton Tremblay Funds Inc. Rapport annuel de 1982. Source, rendement de l’indice MSCI : Morningstar Direct. Total des rendements annuels mesurés en $CA. Les rendements historiques ne sont pas indicatifs des rendements futurs. Le Fonds Taurus est utilisé à titre d'illustration uniquement pour démontrer l'historique de la méthode d'investissement appliquée chez Cymbria. L'indice MSCI Monde est un indice pondéré en fonction de la capitalisation boursière comprenant des titres de participation disponibles sur les marchés développés du monde entier. L'indice MSCI Monde a été utilisé à des fins de comparaison, car il représente un large univers d'actions mondiales dans plusieurs pays développés, bien qu'il puisse ne pas être une comparaison équitable pour le Fonds Taurus, en raison d'une éventuelle exposition aux petites capitalisations dans le fonds.

Dans le graphique ci-dessus, vous remarquerez qu'au cours des quatre premières années d’existence du Fonds Taurus, il n'a pas surclassé l'indice de référence. Pourquoi? C'était l'époque des « Nifty Fifty » et les investisseurs croyaient qu'il suffisait d'acheter ces actions, quel que soit leur cours. On les appelait les « actions à décision unique » parce qu'une fois achetées, vous n'aviez plus besoin de vendre. Si vous aviez acheté les actions des « Nifty Fifty » à leur plus haut niveau en 1973, il vous aurait fallu une décennie pour récupérer votre argent.iii

Au cours des 20 premières années qui ont suivi le lancement du Fonds Trimark en 1981, deux grands thèmes de réflexion ont fait l'objet d'un consensus : La popularité des titres japonais et l’essor des point-coms.

Fonds Trimark, série FS vs indice MSCI Monde

Du 1er sept. 1981 au 31 déc. 2007

Source : Morningstar Direct. Au 27 juillet 2018, le Fonds Trimark a changé de nom pour devenir le Fonds de sociétés mondiales Invesco. Les valeurs ci-dessus sont données à titre d'exemple uniquement et ne représentent pas les résultats réels d'un client. Rendements annuels totaux mesurés en $CA. Les rendements historiques ne sont pas indicatifs des rendements futurs. Le Fonds Trimark a été utilisé à des fins d'illustration seulement pour démontrer l'historique de la méthode d'investissement appliquée chez Cymbria. L'indice MSCI Monde est un indice pondéré en fonction de la capitalisation boursière, qui comprend des titres de participation disponibles sur les marchés développés du monde entier. L'indice MSCI Monde a été utilisé à des fins de comparaison, car il représente un large univers d'actions mondiales dans plusieurs pays développés. Le Fonds Trimark a été géré indépendamment de l'indice utilisé à des fins de comparaison. Les différences, notamment les titres détenus et les répartitions géographiques/sectorielles, peuvent avoir une incidence sur la comparabilité.

Dans les années 80, lorsque la pensée consensuelle recommandait d’acheter les actions japonaises, on croyait que Toyota allait enseigner au reste du monde comment fabriquer des voitures pour toujours et que tout le monde allait acheter des Walkmans et des téléviseurs Sony. Aujourd'hui, trente ans plus tard, la bourse japonaise ne s'est toujours pas remise de son précédent pic de 1989.

Dix ans plus tard, on s'interrogeait sur le manque de fonds de technologies de l'information du Fonds Trimark. Les sociétés de type point-com étaient les chouchous du marché et l'argent s'y engouffrait. Au début des années 2000, le marché s'est rendu compte qu'elles étaient surévaluées et la vente par panique a fait perdre leurs économies à de nombreuses personnes.

Ainsi, avec une approche d'investissement qui a traversé avec succès les périodes de réflexion consensuelle, vous pourriez penser qu'il a été facile pour Cymbria d’ouvrir ses portes pendant la crise financière mondiale de 2008-2009. Ce ne fut pas le cas.

Cymbria à la mise au jeu

Nombreux sont ceux qui se remémorent les débuts de Cymbria et qui pensent qu’il s’agissait d’une période facile pour nous d'investir. Ce que l'on oublie souvent, c'est à quel point l'environnement était effrayant et à quel point les investisseurs se comportaient comme un troupeau.

Le consensus était que nous étions au bord d'une récession mondiale et la survie de nombreuses entreprises était remise en question. Dans ce contexte, les investisseurs voulaient acquérir des entreprises qui leur procuraient un sentiment de sécurité : Colgate parce que les gens ont encore besoin de se brosser les dents et Campbell’s comme tout le monde mange de la soupe pendant une récession. Bien que ces idées semblent bonnes, le problème est que tout le monde savait déjà la même chose sur ces entreprises.

Cymbria a adopté une approche différente. Nous avons cherché des entreprises qui, selon nous, avaient autant de chances de survivre, mais dont le cours de l’action indiquait qu’elles n’allaient pas survivre. Nous appelons ces entreprises des « survivants non évidents ».

Quelle a été la récompense pour avoir adopté une méthode non conventionnelle? Du 6 janvier 2009 au 9 mars 2009, les actions de catégorie A Cymbria ont retranché -21 %.iv

Cependant, ce sont les résultats à long terme qui comptent. Investir dans des survivants non évidents alors que d'autres pensaient que le ciel leur tombait sur la tête a permis d'obtenir des résultats réjouissants au cours de la décennie suivante. les actions de catégorie A Cymbria ont produit un rendement total cumulatif sur dix ans de 399 % après sa création le 4 novembre 2008, comparativement à un panier de noms populaires « sûrs » qui n'a rapporté en moyenne que 134 %.

| LES NOMS POPULAIRES « SÛRS » PENDANT LA CRISE FINANCIÈRE DE 2008-200 | RENDEMENTS TOTAUX CUMULATIFS (DEVISE LOCALE) DU 4 NOV. 2008 AU 4 NOV. 2018 |

|---|

Attendre le rebond

Maintenant, passons rapidement au présent. Comme nous venons de le constater, 2020 a été une autre année où, dans un premier temps, la panique et, plus tard, l'euphorie, ont poussé les investisseurs à se tourner vers un petit groupe d'entreprises.

En période d'incertitude, l'horizon temporel de l'investisseur moyen a tendance à se réduire considérablement. En conséquence, nous croyons que les investisseurs d'aujourd'hui accordent trop d'importance aux perspectives à court terme des entreprises. Ils ignorent de nombreuses entreprises de qualité dont les trois ou six prochains mois pourraient être incertains, mais dont les trois à cinq prochaines années sont très prévisibles.

L'incertitude à court terme n'a rien à voir avec la survie ou la croissance. Nous possédons des entreprises dont nous pensons qu'elles vont non seulement survivre, mais qu'elles seront beaucoup plus grandes à l'avenir. Le problème est que nous ne pouvons pas vous dire avec précision quels seront leurs revenus ou leurs bénéfices au prochain trimestre.

Si vous êtes prêt à regarder un peu plus loin, la visibilité s'améliore considérablement. En fait, plus vous regardez loin, plus les perspectives de ces entreprises s'améliorent. Parce que le troupeau se concentre sur les trois ou six prochains mois, il ignore de nombreuses entreprises leaders du marché qui peuvent être beaucoup plus importantes à l'avenir si on ne vous demande pas de payer pour obtenir cette croissance future.

Passons en revue quelques exemples de certaines entreprises au sein de Cymbria pour illustrer comment nous mettons l’accent sur la clarté à long terme plutôt que sur l'incertitude à court terme. Si certaines de nos entreprises ont été touchées à court terme, nous pensons que leurs perspectives de croissance à long terme restent intactes. Dans de nombreux cas, la pandémie a en fait accéléré leurs moteurs de croissance, ce qui devrait se traduire par des entreprises encore plus fortes de l'autre côté de la crise.

| Titre en portefeuille | Vision consensuelle à court terme | CYMBRIA PROPRIETARY LONG-TERM VIEW |

|---|

Le Groupe de placements EdgePoint inc. pourrait acheter ou vendre des titres des entreprises susmentionnées. Les points de vue représentent les idées et les recherches exclusives de l'équipe d'investissement.

Les investisseurs qui ne veulent pas se tromper à court terme n'investissent pas dans ce type d'entreprises, car elles pourraient ne pas sembler représenter un bon investissement dans les prochains mois. Heureusement, nous pouvons compter sur notre approche d'investissement éprouvée.

Les paniers spectaculaires d’EdgePoint

Notre méthode d'investissement a apporté le plus de valeur ajoutée aux investisseurs lorsqu'elle semblait la plus mauvaise à court terme. Si l'histoire est un guide, les mesures prises pendant ces périodes difficiles et impopulaires sèment les graines de rendements agréables à long terme.

Contrairement à Wilt Chamberlain, nous sommes prêts à avoir l’air ridicules aux yeux des autres parce que nous pensons que c'est le bon choix d'aider les investisseurs à atteindre leur point B. Le tir à la cuillère, tout comme notre méthode d'investissement, n'est peut-être pas toujours attrayant, mais nous croyons qu'il est efficace.

Investir à contre-courant est difficile. Comme le basketball, l'investissement est un sport d'équipe et sans les bons partenaires, il serait impossible de connaître du succès. Nous avons la chance de compter sur des partenaires de premier plan qui ont reconnu cette occasion l'année dernière et nous ont donné plus de capital à mettre en œuvre pendant la récession.

Nous vous remercions de votre confiance. Nous travaillons dur chaque jour pour en être dignes.

i Source : basketball-reference.com, espn.com. Total de points calculé en multipliant les lancers francs tentés chaque année de la carrière de Wilt Chamberlain par son pourcentage de lancers francs pour la saison 1961-1962. Les 1 346 points supplémentaires lui auraient donné 32 765 points, juste devant les 32 292 points de Michael Jordan.

ii Source : MSCI et Trimark : Morningstar Direct. Source, Taurus : Fonds Bolton Tremblay Inc. Rapport annuel de 1982. Au 27 juillet 2018, le Fonds Trimark a changé de nom pour devenir le Fonds de sociétés mondiales Invesco. Rendements annuels totaux mesurés en $CA. Le rendement historique n'est pas indicatif des rendements futurs. Le Fonds Taurus et le Fonds Trimark sont utilisés à titre d'exemple seulement pour démontrer l'historique de la méthode d'investissement. Tous les fonds ont appliqué la même approche d'investissement à travers différentes entreprises, équipes d'investissement et membres. L'indice MSCI Monde est un indice pondéré en fonction de la capitalisation boursière qui comprend des titres de participation disponibles sur les marchés développés du monde entier. L'indice MSCI Monde a été utilisé à des fins de comparaison, car il représente un large univers d'actions mondiales au cours de plusieurs pays de marchés développés, bien qu'il puisse ne pas être une comparaison équitable pour le Fonds Taurus, en raison d'une possible exposition aux petites capitalisations dans le fonds. Le Fonds Trimark a été géré indépendamment de l'indice utilisé à des fins de comparaison. Les différences, notamment en ce qui concerne les titres détenus et la répartition géographique/sectorielle, peuvent avoir une incidence sur la comparabilité.

Au 31 décembre 2020. Total des rendements, net de frais. Le Fonds Taurus est exclu, car il n'existe plus.

Cymbria Corp. - catégorie A

ÀCJ : -1,34 %; 1 an : -1,34 %; 3 ans : 5,05 %; 5 ans : 10,07 %; 10 ans : 14,52 %; Depuis le lancement (11/04/2008): 14,59 %

Indice MSCI Monde*

ÀCJ : 13,87 %; 1 an : 13,87 %; 3 ans : 11,16 %; 5 ans : 10,26 %; 10 ans : 12,63 %

Fonds de sociétés mondiales Invesco – série FS**

ÀCJ : 3,25 %; 1 an : 3,25 %; 3 ans : 6,51 %; 5 ans : 7,36 %; 10 ans : 10,92 %; Depuis le lancement (09/01/1981) : 11,27 %

* Le 27 juillet 2018, le Fonds Trimark a été renommé le Fonds de sociétés mondiales Invesco.

** Le 17 octobre 2016, le Fonds Trimark a changé son indice de référence pour l’indice MSCI Monde tous pays.

Source, MSCI et Trimark : Morningstar Direct. Source, EdgePoint : Fundata Canada Inc.

iii Source : « Nifty 50 » : Empirical Research Partners, LLC. En $US. Le mouvement est pondéré en fonction de la capitalisation boursière. Les « Nifty 50s » étaient un ensemble de 50 sociétés considérées comme des actions à acheter et à détenir solides.

iv Cymbria Corp. - catégorie A. Rendement total en $CA.

v Les cuisines sombres, également connues sous le nom de « cuisines fantômes », sont des cuisines conçues pour la préparation des aliments dans des lieux où il n'y a pas d'interaction directe avec les clients ou de repas sur place.

vi The Canadian Press, « Fairfax's Prem Watsa spends nearly US$150M to buy more shares », BNNBloomberg.com, 16 juin 2020. https://www.bnnbloomberg.ca/fairfax-chairman-prem-watsa-spends-nearly-us-150-million-to-buy-more-shares-1.1451233.