Une nouvelle sorte de croissance? – 4e trimestre 2022

Il y a trois ans, je me suis rendu à New York pour assister à l'un de mes événements préférés : une conférence sur l'investissement de style valeur. J'y assiste chaque année depuis plus de dix ans et elle réunit certains des meilleurs investisseurs du monde.

L’édition 2020 de cette conférence était différente. Contrairement aux autres années, je n'ai pas reconnu beaucoup de conférenciers. Le point culminant de la journée est toujours le panel des meilleures idées. Le premier investisseur est monté sur scène et a présenté une entreprise de livraison de nourriture en ligne. Le conférencier suivant s’est penché sur un marché en ligne pour l'achat de véhicules. Les présentations étaient convaincantes. Les panelistes ont bien expliqué comment les entreprises ravissaient les clients, volaient des parts de marché aux opérateurs traditionnels et étaient destinées à croître pendant longtemps.

J'ai quitté la conférence avec un sentiment de malaise. Étais-je le seul dans la salle à ne pas posséder de perturbateurs non rentables? Plus important encore, je me suis demandé si j'étais même équipé pour évaluer ces entreprises. Bien qu'elles soient déjà évaluées à des dizaines de milliards de dollars, il n'y avait pas d'historique financier à examiner, elles perdaient beaucoup d'argent (entreprises visant à tirer profit dans l’avenir) et il fallait être précis sur ce que serait l'économie de l'entreprise dans 10 ans. Les investisseurs semblent utiliser de nouveaux calculs pour évaluer ces types de sociétés – le rendement du capital et les flux de trésorerie disponibles ont été remplacés par la croissance des revenus et le marché adressable total (MAT).

J'avais l'impression d'être laissé pour compte.

La croissance à l’ancienne

Beaucoup de choses se sont passées au cours des trois dernières années, mais notre méthode d’investissement de croissance n'a pas changé.

Nous recherchons des entreprises durables qui peuvent être sensiblement plus importantes à l'avenir (sociétés de croissance) et essayons d'obtenir la croissance gratuitement (investissement dans la valeur). La durabilité est importante puisqu’elle permet aux entreprises de survivre à un large éventail de résultats à court terme pour se développer à long terme.

Comment trouver de la croissance sur le marché boursier sans payer pour celle-ci? Il faut avoir une idée de l'entreprise qui soit différente du consensus des investisseurs. Lorsque nous effectuons un investissement, il existe souvent une incertitude sur les perspectives de l'entreprise. S'il n'y en avait pas, l'occasion n'existerait pas. En d'autres termes, nous possédons un portefeuille composé de sociétés de croissance non évidente.

Les occasions se trouvent parfois dans des actions à fort coefficient de capitalisation et parfois dans des actions à faible coefficient de capitalisation. La seule chose qui compte, c'est la qualité de l'analyse, c'est-à-dire notre vision de l'avenir de l'entreprise par rapport aux autres.

Reconnaissance des modèles

Dans le commentaire du quatrième trimestre de l'année dernière, nous avons présenté une série de modèles permettant de repérer ces sociétés de croissance non évidentes. Cette année, je veux développer le fonctionnement de ces modèles et utiliser une société du portefeuille pour l’illustrer.

Mais avant cela, le commentaire de l'année dernière n'expliquait pas pourquoi ces tendances existent et, surtout, pourquoi elles sont susceptibles de persister.

Le marché boursier est rempli d'erreurs temporaires d'évaluation qui finissent par être éliminées par la concurrence. Par exemple, il y a eu une période où les actions à faible coefficient (faible ratio cours/bénéfice ou faible ratio cours/valeur comptable) ont surperformé le marché. Des articles universitaires ont été rédigés, des investisseurs copieurs ont commencé à acheter ces actions « bon marché » et les rendements excédentaires ont disparu. Il en va de même pour l'investissement dynamique ou les actions de petite capitalisation. Investir aveuglément dans un seul facteur ne produit plus de rendements supérieurs.

Toutefois, les modèles que nous avons observés sont différents. Ils sont de nature qualitative, ce qui signifie qu'ils ne sont pas facilement reproductibles par une formule. Plus important encore, ils sont tous basés sur « l’erreur » la nature humaine qui ne changera probablement pas. Au cœur de chaque modèle se trouve un biais comportemental ou un angle mort qui conduit à une mauvaise évaluation.

Par exemple, les investisseurs manquent les points d'inflexion parce qu'ils souffrent d'un biais de récence et sont guidés dans des perceptions bien ancrées. Ils ont également la mémoire longue et négligent les occasions parce que la douleur d'une perte antérieure éclipse la possibilité de gains futurs.

Je voudrais expliquer comment nous appliquons certains de ces modèles à l'une de nos sociétés de croissance préférées, Fairfax Financial Holdings Ltd.

Plus que juste

Fairfax est un assureur de dommages que nous détenons dans nos portefeuilles.i Elle incarne bon nombre des caractéristiques que nous recherchons dans un investissement. La liste suivante n'est pas exhaustive, mais elle couvre certaines des principales raisons pour lesquelles nous aimons cette entreprise.

Modèle – Actions à mémoire longue

Un ancien chouchou du marché qui a perdu son chemin. Le prix de l'action a baissé de manière significative, et les investisseurs ont été grillés.

Bien que les actions à mémoire longue existent sur tous les marchés, cette dynamique est amplifiée au Canada. Le marché boursier canadien est très étroit, car il n’existe qu'un petit groupe d'entreprises parmi lesquelles choisir. Les investisseurs institutionnels et les particuliers ont une opinion sur à peu près toutes les entreprises. Si un investisseur a subi des pertes en raison d’une action canadienne dans le passé, il peut s’écouler des années avant qu’il ne la regarde à nouveau.

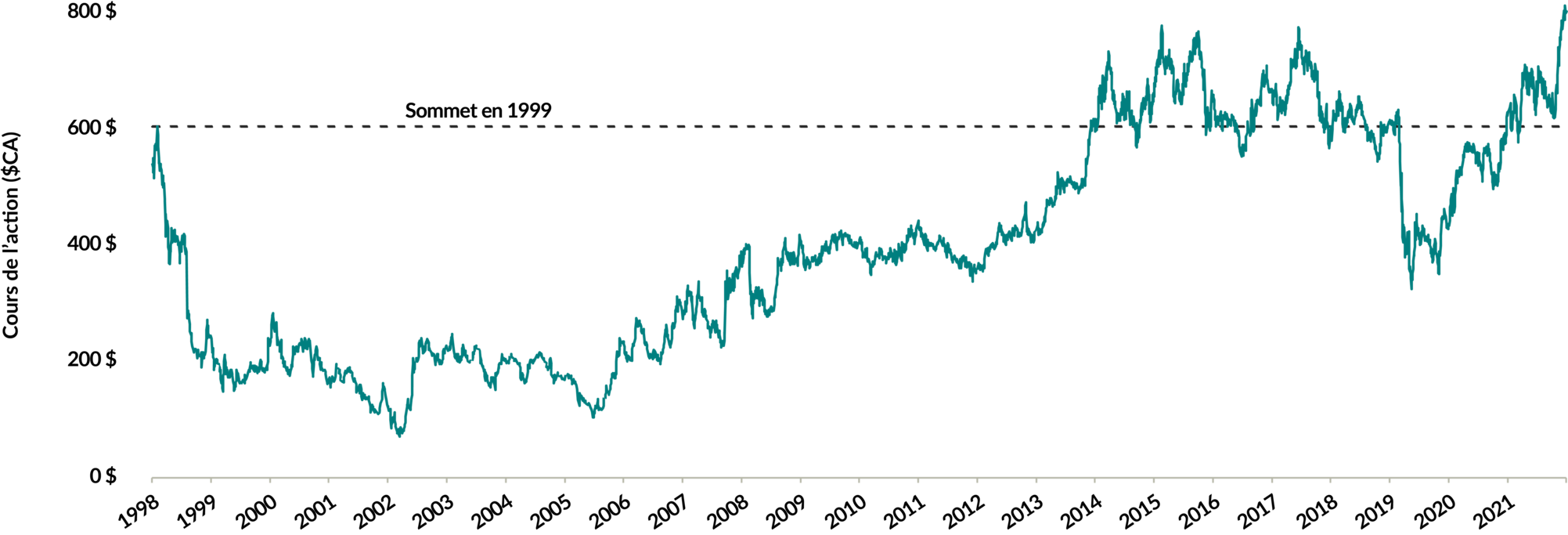

Fairfax constitue l'ultime action à mémoire longue. Elle est passée de chouchou du marché à paria. Ce qui aurait dû être un retour en force a été manqué par les investisseurs qui craignaient d'être à nouveau blessés.

Pendant les 15 premières années de son existence, Fairfax a constitué l'une des étoiles les plus brillantes du Canada. La société a augmenté sa valeur comptable par action (VCA), un indicateur de la variation de la valeur intrinsèque, de 1,52 $US/action à 155,55 $US/action, soit un taux de croissance annuel composé de 39 %.ii Le PDG, Prem Watsa, était décrit par beaucoup comme le « Warren Buffett du Canada ». À la fin des années 1990, l'action se négociait à 5 fois la VC (une évaluation inouïe pour une compagnie d'assurance).

À l'instar des sociétés Internet abordées lors de la conférence sur la valeur, les attentes élevées en Bourse sont souvent synonymes de déception. Fairfax n'a pas fait exception.

La société a connu une série de problèmes qu'elle s'est elle-même infligée, d'abord dans le domaine de l'assurance, puis dans celui des investissements. Alors que la valeur comptable par action est passée de 155 $US/action à 570 $US/action aujourd'hui,iii la compression des ratios (de 5x la VC à moins de 1x la VC) a effacé presque tous les rendements pour les investisseurs.

Après presque 25 ans, le cours de l'action a finalement dépassé son sommet de 1999! Une génération entière d'investisseurs a vécu une expérience douloureuse. Imaginez expliquer à vos clients qu'après avoir perdu de l'argent pendant des années avec le Warren Buffett du Canada pourquoi cette fois-ci se sera différent. Pour éviter les problèmes, les investisseurs ont juré de rester à l'écart.

Cours de l’action de Fairfax Financial Holdings Ltd. ($CA)

Du 31 déc. 1998 au 31 déc. 2022

Source : FactSet Research Systems Inc.

Bien que Fairfax se négocie en dollars canadiens et en $US à la Bourse de Toronto, ses états financiers sont présentés en $US.

Modèle – Améliorations de qualité

Une entreprise qui se renforce mais qui a échappé aux investisseurs

Il existe de nombreux anciens chéris du marché qui ne retrouveront jamais leur gloire d'antan, comme Nortel, Blackberry ou Valeant. Acheter aveuglément des actions à mémoire longue ne fonctionne pas. Il faut trouver la combinaison rare : des entreprises oubliées qui affichent des caractéristiques fondamentales en amélioration.

Les investisseurs sont lents à reconnaître ces points d'inflexion. Les gens se forgent des opinions bien arrêtées sur une entreprise et supposent que ce qui s'est passé récemment se poursuivra éternellement. Si une entreprise a tendance à faire des faux pas, les investisseurs supposent que ses dirigeants continueront à en faire. Cela signifie que les améliorations de la qualité peuvent passer inaperçues pendant une longue période.

Quelle est l’amélioration de qualité de Fairfax? Son modèle d'entreprise est méconnaissable depuis une décennie. Fairfax est passée d'une entreprise volatile à une entreprise à croissance durable. Les compagnies d'assurance ont deux moyens principaux de gagner de l'argent – les bénéfices de souscription de l'activité d'assurance et l'investissement des fonds propres.iv Les moteurs de l'assurance et de l'investissement n'ont jamais été aussi solides, mais peu d'investisseurs y prêtent attention. Fairfax constitue l'une des actions de grande capitalisation les plus sous-évaluées que nous ayons rencontrées.

Si vous demandez à un analyste d'assurance ce qu'est Fairfax, il vous dira que ce n'est pas une compagnie d'assurance. C'est une société d'investissement qui se fait passer pour une société d'assurance. C'était peut-être vrai il y a 15 ans, mais ce n'est plus le cas.

Les investisseurs passent à côté de deux changements importants :

La qualité des opérations d'assurance est la meilleure de son histoire, et

La taille des opérations d'assurance a considérablement augmenté.

Qu'est-ce qui a changé? Pendant les 20 premières années, Fairfax a négligé ses opérations d'assurance parce qu'elle évoluait dans un environnement aux taux d'intérêt élevés qui permettait à ses investissements obligataires de générer de très solides rendements. Si cette stratégie a fonctionné grâce aux résultats incroyables des investissements, elle n'était pas durable. Lorsque les taux d'intérêt ont baissé et que les rendements des obligations ont diminué, les bénéfices des investissements n'ont pas pu compenser les pertes des assurances.

En 2011, Fairfax a nommé le PDG de sa division d'assurance la plus performante pour superviser ses opérations mondiales. Elle a également réaligné les incitations pour se concentrer sur la rentabilité de la souscription et a commencé à acquérir des entreprises d'assurance de haute qualité. Les résultats sont clairs.

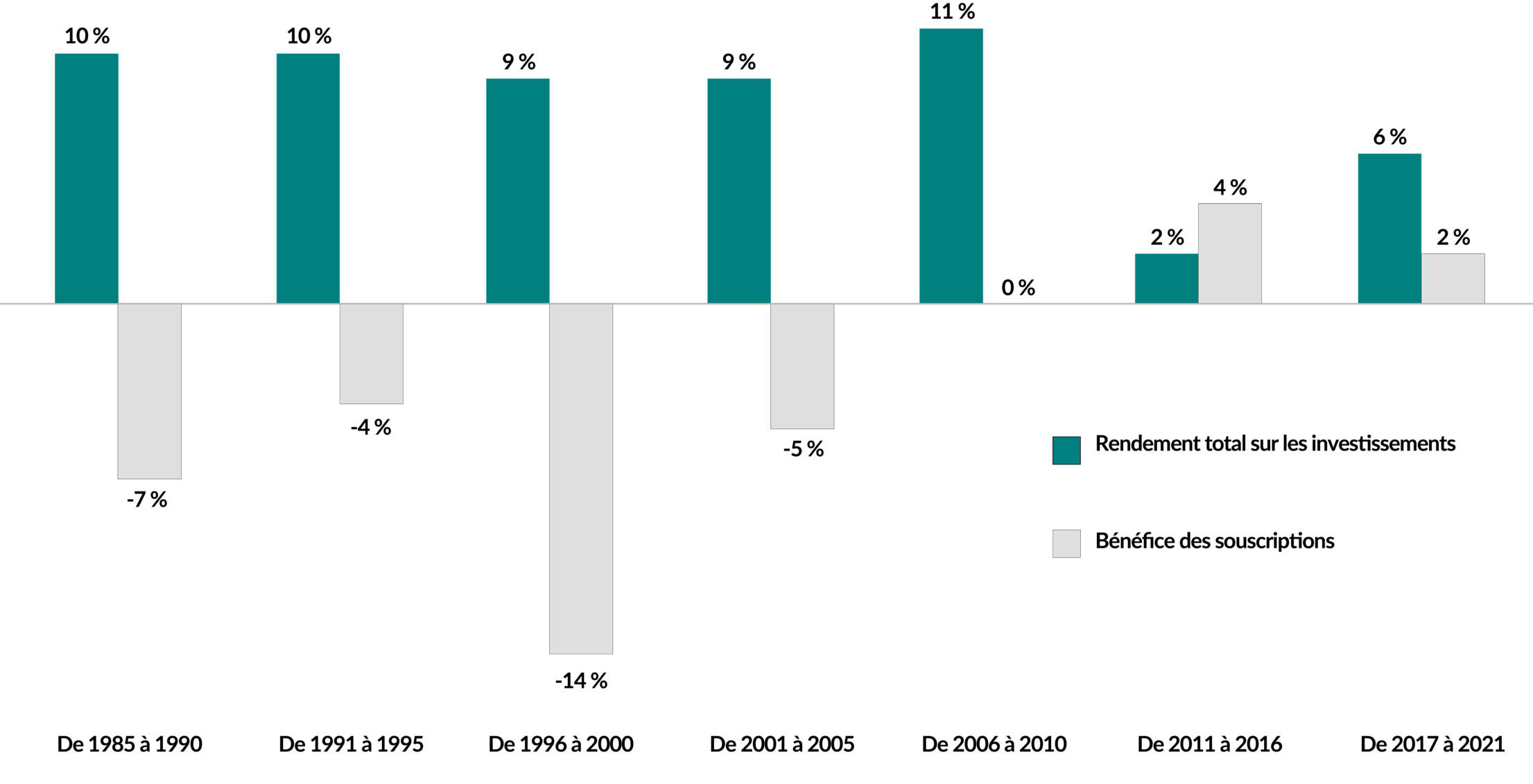

Bénéfice annuel moyen de souscription de Fairfax Financial Holdings Ltd. (%)

De 1985 au 30 sept. 2022

Source : Rapports annuels et trimestriels de Fairfax Financial Holdings Ltd. * Les données 2022 sont celles du 30 septembre 2022, fin du troisième trimestre 2022 de Fairfax. Le bénéfice ou la perte de souscription est calculé en soustrayant le ratio combiné de 100%, le seuil de rentabilité.

Les résultats d'assurance de Fairfax ont été très réguliers– elle a généré un bénéfice de souscription au cours de 10 des 11 dernières années,v une période qui comprend plusieurs grandes catastrophes telles que l'ouragan Ida, les incendies de forêt en Californie et la pandémie de COVID-19.

Au moment où les résultats de l'assurance s'amélioraient et où les investisseurs auraient dû profiter du redressement, les rendements des investissements de Fairfax ont commencé à s'aigrir, masquant les progrès réalisés.

Après la crise financière, Prem s'inquiétait de la santé de l'économie mondiale. Par souci de prudence, Fairfax a couvert son portefeuille d'investissements. Avant 2011, son portefeuille d'investissement rapportait 9 % à 11 % par an, mais ses couvertures ont fait chuter ses rendements après 2011.

Rendement total annuel moyen des investissements de Fairfax Financial Holdings Ltd. par rapport au bénéfice de souscription (%)

De 1985 à 2021

Source : Rapports annuels de Fairfax Financial Holdings Ltd. Le bénéfice ou la perte de souscription est calculé en soustrayant le ratio combiné de 100%, le seuil de rentabilité

Cette erreur s'est avérée coûteuse, car les couvertures ont détruit des milliards de dollars de valeur et la VCA de la société, qui représente l'évolution de la valeur intrinsèque de la société, est restée relativement stable pendant cinq ans.

Taux de croissance annuel composé de la valeur comptable/action de Fairfax Financial Holdings Ltd.

Fairfax a retenu la leçon et s'est engagé publiquement à ne plus utiliser de couvertures d'actions. Nous pouvons commencer à voir les premiers signes de progrès. Depuis que les couvertures ont été supprimées, la valeur comptable par action de Fairfax a augmenté de 13 % par an. Bien que ce résultat soit attrayant, il sous-estime en fait sa capacité bénéficiaire réelle. La dernière période de cinq ans comprend l'impact de la baisse des revenus d'investissement (abordée plus loin) qui a déjà commencé à s'inverser.

Fairfax a également été très attentive à la manière dont elle alloue le capital. À partir de la fin de 2020, Fairfax a astucieusement acheté un swap de rendement total sur ses propres actions (ce qui équivaut à un rachat d'actions) et a poursuivi avec un autre rachat d'actions important l'année suivante. Lorsque le cycle actuel de tarification de l'assurance ralentira, nous pensons que Fairfax disposera d'un important capital excédentaire pour racheter agressivement des actions.

Modèle – Actions à croissance non évidente

Trouver la croissance dans des secteurs moins évidents

Lorsque vous entendez l'expression « actions de croissance », vous pensez probablement à des secteurs d'activité attrayants tirant profit d’avantages séculaires. Logiciels, Internet, biotechnologie. À moins d'être un actuaire, la plupart des gens ne diraient pas que l'assurance multirisque est excitante. Cependant, Fairfax possède des antécédents de croissance qui seraient comparables à ceux d'une entreprise technologique.

Primes nettes acquises de Fairfax Financial Holdings Ltd. (milliards $US)

De 2015 à 2022

Source : Rapports annuels et trimestriels de Fairfax Financial Holdings Ltd. * Les données 2022 sont une estimation annualisée basée sur les trois premiers trimestres de 2022.

Au cours des sept dernières années, Fairfax a presque triplé ses revenus d'assurance. De 2015 à 2018, Fairfax a réalisé plusieurs grandes acquisitions dans le domaine de l'assurance (comme Brit et Allied World) et a étendu son empreinte mondiale dans ce secteur. En 2019, nous sommes entrés dans un marché difficile, une période où les prix des assurances augmentent et où la rentabilité du secteur est élevée. Nous sommes actuellement dans la quatrième année du cycle de tarification de l'assurance le plus fort depuis une génération.

La marée montante soulève tous les bateaux, mais nous ne connaissons pas d'autre compagnie d'assurance qui ait autant profité des prix élevés de l'assurance pour se développer. L'année dernière, Fairfax a constitué la société qui a connu la croissance la plus rapide parmi les 25 premiers assureurs mondiaux, et ce de manière organique, sans avoir à payer une prime pour acquérir de nouvelles affaires.vi

Modèle – Gestion guimauve

Des équipes de direction qui sont prêtes à se démarquer des autres et à différer les satisfactions à court terme pour accroître la valeur à long terme.

Le marché boursier est une version adulte de l'expérience de la guimauve. Les investisseurs surpondèrent généralement les bénéfices à court terme et sous-évaluent les entreprises qui reportent leur satisfaction pour créer une valeur à long terme.

L'un des principaux moteurs d'une compagnie d'assurance est le rendement de ses obligations. Les assureurs perçoivent des primes à l'avance et paient les sinistres à l'avenir. Ils utilisent leur trésorerie pour investir dans des obligations.

Si vous êtes l'un des cinq lecteurs réguliers de nos commentaires sur les titres à revenu fixe (Frank et Derek vous êtes les bienvenus), vous savez que la plupart des gestionnaires d'obligations, sauf EdgePoint, ont obtenu un rendement supplémentaire en prolongeant la durée pendant les périodes de faibles taux d'intérêt. L'assureur multirisques moyen a une durée de son portefeuille obligataire de quatre à cinq ans. Fairfax a fait quelque chose de radical et a maintenu sa durée à près d'un an. Au lieu de rechercher le rendement, les dirigeants ont protégé le bilan. Ce processus n’a pas été facile, les revenus d'investissement de Fairfax étant en baisse alors que ses pairs affichaient des bénéfices élevés.

Les investisseurs sont maintenant récompensés pour avoir différé leur satisfaction. En 2022, les taux d'intérêt ont grimpé de façon spectaculaire, tout comme les revenus d'investissement de Fairfax.

Revenu des investissements de Fairfax Financial Holdings Ltd. (milliards $US)

De 2019 à 2023

Source : Rapports annuels et trimestriels de Fairfax Financial Holdings Ltd. et recherche interne. * Les données 2022 sont celles du 30 septembre 2022, soit la fin du troisième trimestre 2022 de Fairfax. ** Estimations internes.

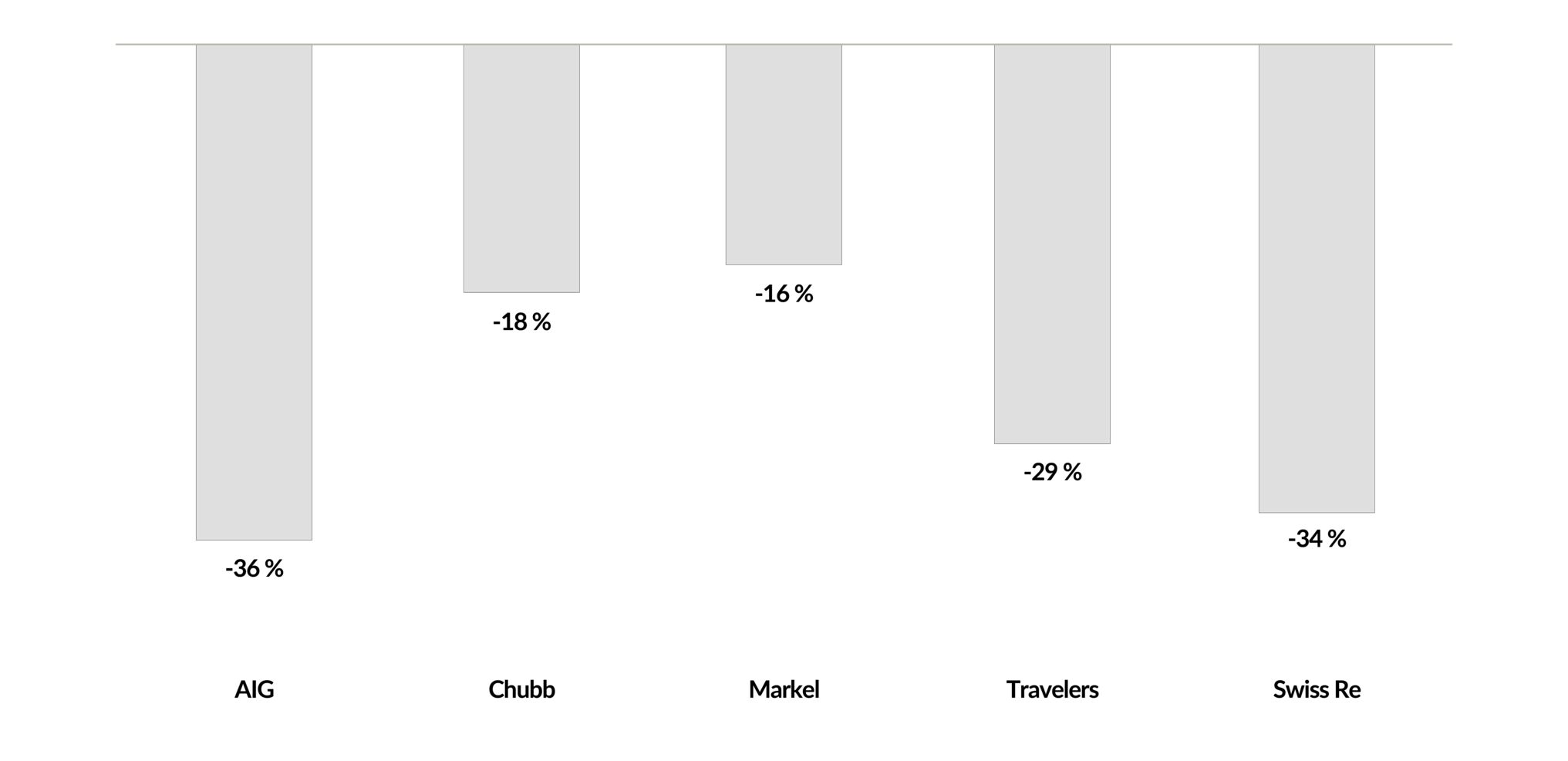

En raison de la hausse des taux d'intérêt, les pairs de Fairfax ont connu de fortes baisses de leurs portefeuilles d'obligations, ce qui a entraîné une réduction de 15 à 30 % de leur valeur nette cumulative (valeur comptable). À l'inverse, nous estimons que Fairfax terminera l'année sans subir de baisse de sa valeur comptable, ce qui constitue un exploit extraordinaire.

Variation de la valeur comptable des compagnies d'assurance depuis le début de l'année (%)

Du 31 déc. 2021 au 30 sept. 2022

Source : Recherche interne. En monnaie locale

En plus de se protéger contre le risque de baisse, Fairfax est celle qui profite le plus de la hausse des taux d'intérêt. Son revenu d'investissement se chiffre actuellement 1,2 milliard $US,vii soit un sommet dans l'histoire de la société. Si les taux d'intérêt restent stables, nous ne serions pas surpris de voir le revenu d'investissement de Fairfax atteindre 1,5 milliard $US l'année prochaine, soit près du triple de ce qu'il était il y a seulement quelques années.

Vérifier nos calculs

Bien qu'il s'agisse de l'assureur de biens et dommages qui connaît la croissance la plus rapide et qu'il soit le plus exposé à la hausse des taux d’intérêt, Fairfax continue de se négocier à un prix dérisoire. L'entreprise se vend à moins de 1 fois sa valeur comptable et à un rendement bénéficiaire de 15 %viii (si l'entreprise ne se développe pas, cela correspondrait à votre rendement annuel). Il n'est pas nécessaire de faire de savants calculs sur les taux de croissance ou l'économie des unités en 2028 pour voir que Fairfax est mal évaluée.

Comment l’évaluation de Fairfax se compare-t-elle à celle de ses concurrents? Les assureurs commerciaux américains se négocient à 1,5x à plus de 2x la VC. Fairfax, malgré un profil de croissance plus attrayant, se négocie à une fraction de ce chiffre. A combien devrait se négocier une entreprise qui peut générer un retour sur capitaux propres de l'ordre de 10 %? Nous n'avons pas besoin de sortir notre calculatrice pour croire qu'elle devrait valoir une prime saine par rapport à la valeur comptable.

Un exercice intéressant consiste à comparer Fairfax en 2015 par rapport à aujourd'hui. Au cours des sept dernières années, le cours de l'action Fairfax n'a progressé que de 23 % et le nombre d'actions est resté pratiquement inchangé. Cependant, les deux plus importants moteurs de rentabilité, les primes et les revenus d'investissement, sont en forte hausse. Chaque action vous rapporte 2,8 fois plus de primes et 2,2 fois plus de revenus. En regardant ce graphique, quelque chose ne colle pas.

Variation du cours de l'action Fairfax Financial Holdings Ltd. par rapport aux primes d'assurance et aux revenus d'investissement par action

Pas la même vieille histoire

Alors que le cours de l'action Fairfax s'est redressé depuis ses plus bas niveaux enregistrés lors de la pandémie de COVID-19, nous continuons à penser que ses perspectives d'avenir sont brillantes. Fairfax est une société en croissance qui se cache à la vue de tous. Heureusement pour nous, les idées fausses existent toujours et c'est pourquoi nous pouvons trouver des opportunités sur le marché.

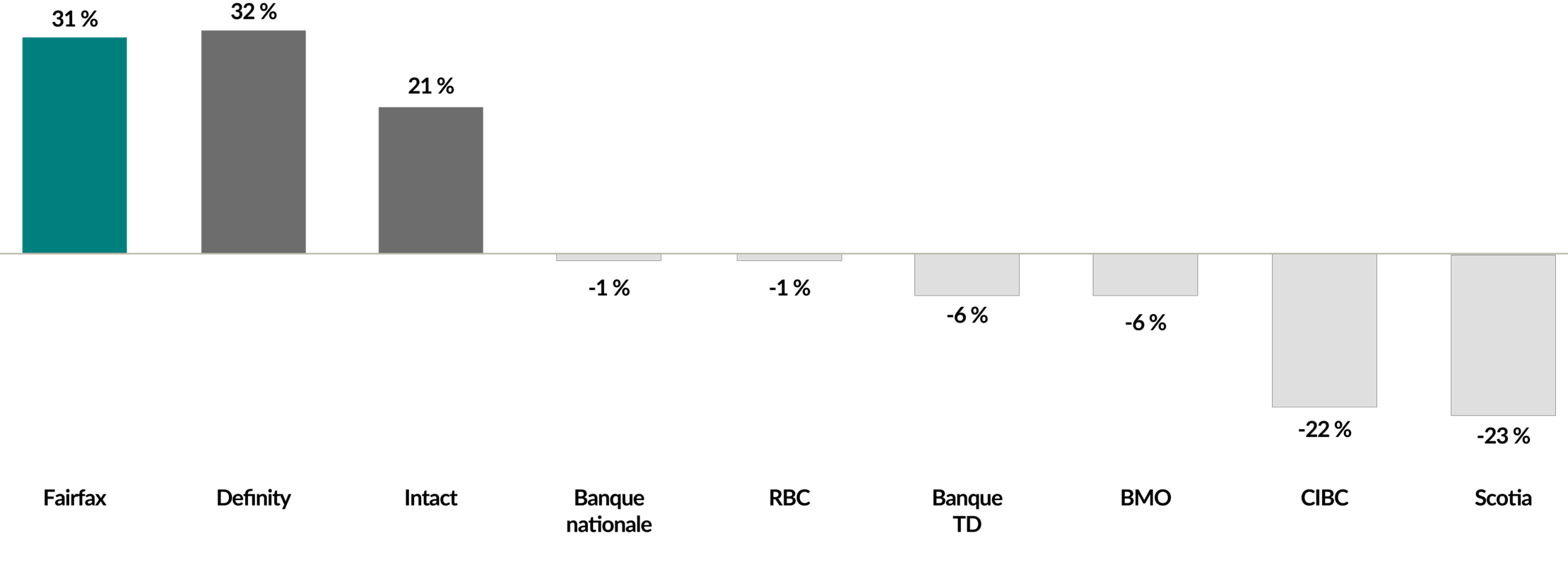

Même les journaux sont sensibles à ces croyances erronées. À la fin de l'année 2022, un article du Globe & Mail a fait une critique élogieuse de deux compagnies d'assurance, Intact Financial Corp. et Definity Financial Corp, deux sociétés que nous avons détenues dans le passé, et a expliqué comment leurs actions ont surpassé celles des six grandes banques, l'étalon-or de l'investissement au Canada.

Source : FactSet Research Systems Inc.

Malheureusement, l'article omet une entreprise dont la capitalisation boursière est de 20 milliards $ :

Rendement total en 2022 ($CA)

Source : FactSet Research Systems Inc.

Bien que l'ajout de Fairfax aurait rendu leur histoire encore plus forte, nous ne pouvons pas les blâmer car nous sommes sûrs qu'ils n'ont inclus que les compagnies d'assurance canadiennes dont ils pouvaient se souvenir.